معاون سابق سازمان خصوصیسازی بررسی کرد؛

الزامات آزادسازی سهام عدالت

- چهارشنبه 17 اردیبهشت 1399 ساعت 10:0

به گزارش نمایه بانک ، به نقل از دنیای اقتصاد، آزادسازی سهام عدالت بعد از گذشت ۱۴سال درحالی با ابلاغیه مقام معظم رهبری به مراحل نهایی نزدیک شده است که سازمان خصوصیسازی انتخاب دو روش مدیریت مستقیم و غیرمستقیم را پیش روی ۴۹میلیون نفر مشمول دریافت این سهام قرار داده و جزئیات نحوه اجرایی شدن این امر را به شورایعالی بورس محول کرده است. در این راستا شورایعالی بورس نیز در جلسه فوقالعاده دوشنبه شب به بررسی آزادسازی سهام عدالت پرداخته است.

حال جدای از سازوکار تعیین شده از سوی شورایعالی بورس (البته تا زمان تنظیم این گزارش جزئیات دقیق از فرآیند تعیینشده از سوی شورایعالی بورس در دست نبوده است)، آزادسازی سهام عدالت مزایا و معایبی را به دنبال خواهد داشت.

در این راستا اسماعیل غلامی، معاون سابق سازمان خصوصیسازی در گفتوگو با «دنیایاقتصاد» به بررسی مزایا و معایب آزادسازی سهام عدالت پرداخته و معتقد است با توجه به تاخیری که در طول زمان نسبت به تحقق اهداف واگذاری سهام عدالت پیش آمده است و همچنین بهدلیل ضرورت بهرهمندی هرچه سریعتر مردم از منافع سهام خود، لازم است دولت محترم هرچه زودتر اقدامات مقتضی در جهت تحقق و آزادسازی «عدالت» را بهعمل آورد. جزئیات بیشتر را در ادامه میخوانیم.

تسریع در اقدامات لازم

اسماعیل غلامی، معاون سابق سازمان خصوصیسازی معتقد است: با توجه به تاخیری که در طول زمان نسبت به تحقق اهداف واگذاری این سهام پیش آمده است دولت محترم باید هرچه زودتر اقدامات مقتضی را در جهت تحقق موارد مذکور در بندهای سهگانه زیر بهعمل آورد.

۱- دارندگان سهام عدالت مجازند در محدوده زمانی مشخص مالکیت مستقیم سهام شرکتهای سرمایهپذیر را انتخاب کنند و به تناسب نقش مدیریتی خود را ایفا کنند.

۲- مقررات مورد نیاز جهت انتقال سهام به صاحبان سهام عدالت توسط شورایعالی بورس تدوین و تصویب شود. این مصوبات برای کلیه دستگاههای اجرایی لازمالاجراست.

۳- نسبت به سهام باقیمانده در شرکتهای سرمایهگذاری استانی، شورایعالی بورس موظف است ضمن تشویق ماندگاری صاحبان سهام در شرکتهای مذکور، از طریق مبادی ذیربط هرچه زودتر زمینه ورود آن شرکتها را در بورس فراهم کند.

از ابلاغیه چنین استنباط میشود که انتظار آزادسازی سهام زودتر ازاین بوده است و شاید بعد از مهلت قانونی در تبصره ۳ ماده ۶ آییننامه اجرایی توزیع سهام عدالت و تعیین تکلیف وضعیت و مبلغ سهام سهامداران ۶ ماه بعد از دوره ۱۰ ساله (پایان دوره تقسیط) یعنی ۳ سال پیش بهدلیل پرداخت مبلغ سهام واگذارشده باید اجازه فروش سهام خود را داشته باشند. اما بهدلیل نبود سازوکار لازم این فرصت برای سهامداران میسر نشده است که در ادامه به این موانع و راهکارهای پیشنهادی در سایت سهام عدالت و تاثیر این آزادسازی در بورس اوراقبهادار خواهیم پرداخت.

ارزش سهام چقدر است؟

قبل از ورود به اصل موضوع این سوال مطرح میشود که با توجه به اینکه در دست مردم برگ سهام یک میلیون تومانی وجود دارد چگونه ارزش سهام سهامداران (غیر سهامداران دو دهک اول و چند میلیون نفری که مابهالتفاوت مبلغ یک میلیون تومانی و مبلغ تسویه شده بعد از دوره ۱۰ ساله را پرداخت کردهاند) به مبلغ ۵۳۰ هزار تومان کاهش یافته است؟ آنچه پاسخ داده میشود این است که با توجه به مهلت ۶ ماهه بعد از دوره ۱۰ ساله نسبت به پرداخت مابهالتفاوت تسویه نشده (به مبلغ حدود ۴۳۰هزار تا ۵۳۰هزار تومان) اقدام نکردهاند.

این موضوع جای بحث حقوقی خواهد داشت، چراکه چگونه سهامی به فردی فروخته و مقرر شده بهای سهام ظرف مهلت ۱۰ سال از محل سود سهام تسویه شود و اگر بعد از پایان دوره تقسیط، بهای سهام مورد واگذاری بهطور کامل تسویه نشده باشد، خریداران مکلفند حداکثر ظرف مدت ۶ ماه راسا نسبت به پرداخت بدهی و تسویه حساب سهام مورد خریداری اقدام کنند. در غیر این صورت سازمان خصوصیسازی به میزان مبلغ بدهی تسویه شده سهام مورد وثیقه را آزاد کند و نسبت به وصول مطالبات خود از محل فروش سهام باقیمانده وفق مقررات اقدام خواهد کرد (تبصره ۳ ماده ۶ آییننامه اجرایی توزیع سهام عدالت).

با این شرط در فروش سهام مقرر شده دولت از محل فروش سهام باقیمانده نسبت به وصول مطالبات خود اقدام کند نه اینکه سهامی را که فروخته به همان قیمت ۱۰ سال قبل پس بگیرد. با اجرای این روش وصول مطالبات، تعداد شرکتهای واگذارشده از ۶۴ شرکت به ۴۹ شرکت و مبلغ سهام واگذارشده از ۴۹هزار میلیارد تومان به مبلغی درحدود ۲۷هزار میلیارد تومان کاهش یافته است.

از سوی دیگر از زمان اجرای آزادسازی سهام از آن تاریخ تاکنون حدود ۳ سال میگذرد اما چرا و به چه علت و با وجود قطعی شدن و پرداخت مبلغ سهام براساس روش اجراشده، آزادسازی سهام تاکنون میسر نشده است؟

موانع آزادسازی سهام عدالت

شاید گفته شود چرا شما که میدانستید این موانع وجود دارد از اول در قانون و آییننامهها این موانع را برطرف نکرده بودید؟ در این خصوص باید گفت، چه باید گفت و چه باید کرد که چراکه از ما گفتن بود. همانا سازمان خصوصیسازی نتایج مطالعات و مشکلات اجرای سهام عدالت را توسط گروه تحقیقاتی خود در بهار ۱۳۸۶ تحت نام کتاب، «آسیبشناسی طرح سهام عدالت» منتشر کرده است.

شاید هم بهتر باشد از آقای دکتر دانشجعفری وزیر وقت اقتصاد سوال شود این طرحی که قرار است امروز اجرا شود، در همان زمان هم قرار بود با تغییرات جزئی توسط وزارت اقتصاد اجرا شود و نشد؟ چرا و چگونه و به چه دلیل ما مجبور شدیم اوراق سهام عدالت را ظرف یک روز تعویض کنیم.

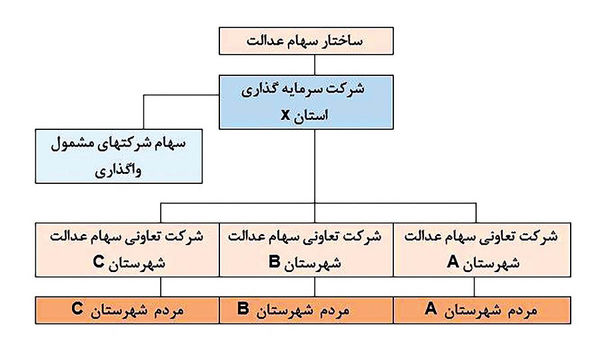

در همین راستا باید عنوان کرد که موانع آزادسازی سهام عدالت ناشی از ساختار تشکیلاتی سهام عدالت بوده که در نمودار مندرج در صفحه ارائه شده است. فرض میشود استان مربوطه دارای سه شهرستان A ، B ، C باشد. مردم مستقیما سهامدار شرکت سرمایهگذاری استانی یا سهامدار شرکتهای سرمایهگذاری استانی نبودند، بلکه سهامدار یکی از شرکتهای تعاونی سهام عدالت شهرستان بودند.

از آنجا که شرکتهای تعاونی خود دارای قانون مخصوص به خود بوده و امکان پذیرش آنها در بورس اوراق وجود ندارد، بنابراین بازار رسمی برای انتقال سهام آنها وجود نداشت و حتی پیشنهاد شد بازاری خاص برای آنها به وجود بیاید که میسر نشد. با توجه به ساختار موجود تنها راه برای آزادسازی سهام عدالت، امکان نقلوانتقال در یک بازار رسمی سهام است.

به این ترتیب مردم باید خود مستقیما سهامدار شرکتهای سرمایهگذاری استانی بوده یا مستقیما سهام شرکتهای قابل واگذاری (از قبیل فولادمبارکه و...) که در پرتفوی سهام شرکتهای سرمایهگذاری استانی قرار گرفته، را در اختیار گیرند و شرکتهای تعاونی سهام عدالت شهرستانها حذف شوند. طرحی که با تغییراتی جزئی در سایت سهام عدالت پیشنهاد شده است.

نگاه به ابهامات موجود

براساس ماده ۷ آییننامه اجرایی توزیع سهام عدالت، سازمان بورس و اوراق بهادار و سازمان خصوصی مکلفند با همکاری شرکت بورس اوراق بهادار و سایر دستگاههای ذیربط حداکثر تا پایان سال ۱۳۸۸ تمهیدات لازم را برای پذیرش شرکتهای سرمایهگذاری استانی در بورس فراهم کنند. متاسفانه معلوم نشد چرا حداقل این پذیرش و تبدیل شرکتهای سرمایهگذاری استانی به سهام عام (به استثنای یک استان) و پذیرش آنها در بورس اوراق بهادار صورت نگرفته است. شاید باز هم بهدلیل وجود سهامدار بودن شرکتهای تعاونی عدالت شهرستانها و سایر قوانین و مقررات مربوط به شرکتهای سهامی عام این اتفاق صورت نگرفته است.

چراکه اگر شرکتهای سرمایهگذاریهای استانی به سهامی عام تبدیل و در بورس اوراق بهادار یا فرابورس پذیرفته شده بودند و نیازی هم به موافقت مقامات بالاتر نبود. زیرا در بند ۶ ابلاغیه ۸ مادهای مورخ تیرماه سال ۸۵ که مقام معظم رهبری فرموده بودند خرید و فروش سهام شرکتهای سرمایهگذاری استانی در بورس به میزانی که اقساط آن پرداخت یا مورد تخفیف واقع شده مجاز است، امروز حداقل در اجرای ابلاغیه جدید چندین قدم جلوتر بودیم.

روشهای آزادسازی سهام عدالت

همانطور که عنوان شد دو روش مستقیم و غیرمستقیم برای آزادسازی سهام عدالت پیشنهاد شده است.

استفاده از روش سهامداری مستقیم: در صورت انتخاب آزادسازی سهام عدالت به روش مستقیم، مالکیت و مدیریت سهام عدالت بهصورت مستقیم و بدون واسطه با لحاظ مراتب ذیل به سهامدار تخصیص و انتقال مییابد.

۱- به میزان سهام تخصیصیافته به هر فرد در شرکتهای سرمایهپذیر سهامعدالت و بهتناسب ارزش مقطع واگذاری، تعدادی از سهام ۳۶ شرکت بورسی به شما تخصیص خواهد یافت. علاوه بر آن، این دسته از سهامداران سهام عدالت، به ازای سهام شرکتهای غیربورسی سرمایهپذیر سهام عدالت، سهام شرکتهای سرمایهگذاری استانی را نیز دریافت خواهند کرد.

۲- در این حالت مسوولیت حفظ، نگهداری و مدیریت سهام اختصاصیافته به عهده سهامدار بوده و در راستای حفظ ارزش سهام تخصیصیافته، قابلیت نقلوانتقال سهام مزبور به غیر و فروش آن براساس محدودیتهای زمانی و مقداری تعیینشده توسط شورایعالی بورس صورت خواهد گرفت.

۳- مطابق قانون تجارت شما سهامدار محسوب شده و از مزایای سهام تخصیصیافته از جمله سود و ... بهرهمند خواهید شد.

۴- دو ماه پس از تاریخ انتخاب روش مذکور میتوانید با مراجعه به سامانه جامع اطلاعات مشتریان (سجام) از تعداد سهام تخصیصیافته نزد شرکتهای سرمایهپذیر سهام عدالت مطلع شوید.

۵- بهرهمندی از خدمات قابلارائه از جمله ایجاد امکان معاملهپذیری سهام تخصیصیافته در آینده منوط به مراجعه به سامانه سجام، ثبتنام و احراز هویت در مراکز تعیینشده است.

آزادسازی به روش غیرمستقیم: در صورت انتخاب آزادسازی به روش غیرمستقیم، مالکیت و مدیریت سهامعدالت شما با لحاظ مراتب ذیل از طریق شرکتهای سرمایهگذاری استانی ساماندهی خواهد شد و شما حق انتقال به غیر و دخل و تصرف در آن را نخواهید داشت.

۱- با این تفویض اختیار، سهام شرکتهای سرمایهپذیر سهامعدالت متعلق به شما توسط شرکتهای سرمایهگذاری استانی ساماندهی خواهد شد.

۲- سهام مزبور در قالب صندوقهای سرمایهگذاری قابل معامله (۷۰درصد) و صندوقهای سرمایهگذاری پروژه استانی (۳۰درصد) ساماندهی خواهد شد.

مزایا و معایب روش مستقیم

صرفنظر از اینکه این اقدام موجب میشود که بورس ایران بزرگترین بورس جهان بشود، ولی بورسی خواهد شد که خود ریسکهایی هم خواهد داشت. همچنین با عدم مدیریت به نحو صحیح، با حباب روبهرو خواهد شد. از سوی دیگر با توجه به اینکه بیشتر سهامداران کسانی نیستند که پول مازاد خود را به نوعی پسانداز کرده باشند، بلکه کسانی هستند که به اجبار یا در اثر توهم ناشی از افزایش شاخص بورس سهامدار شدهاند، آنگاه بزرگترین بورس جهان دچار بحران خواهد شد.

شاید نمونه آن را درسرمایهگذاری در موسسات مالی و اعتباری در چند سال اخیر بتوان مشاهده کرد. البته امید است در روش اول نحوه آزادسازی (روش مستقیم)، سهامداران جدید به سرنوشت بعضی از سهامداران شرکتهای سازمان گسترش مالکیت صنعتی سابق دچار نشوند. درخصوص روش اول آنچه مسلم است و از بندهای یک الی ۵ آن برداشت میشود با یک مثال ساده بهتر بیان خواهد شد.

در این حالت تعداد سهام یک شرکت مثلا تعداد سهام بانک ملت در پرتفوی سهام شرکت سرمایهگذاری استانی به تعداد نفرات سهامدار شرکتهای تعاونی عدالت شهرستانهای آن استان تقسیم (شرکتهای تعاونی عدالت شهرستان نخواهیم داشت) و مشخص خواهد شد که چه تعداد سهام بانک ملت متعلق به هر نفر خواهد بود. همچنین سهام تعلقگرفته براساس قیمت سهم در تاریخی خواهد بود که به شرکت سرمایهگذاری استانی واگذار شده است و نه به قیمت مقطع واگذاری از سرمایهگذاری استانی به سهامدار سهام عدالت.

صرف نظر از محدودیتهای زمانی و مقداری تعیین شده توسط شورایعالی بورس، سهامداران جدید حقوقی مشابه سهامداران غیرسهامدار عدالت خواهند داشت. البته باید توجه داشت با توجه به شرایط اقتصادی مردم و افزایش شاخص بورس اوراق بهادار و نیاز به نقدینگی، مردم این روش را انتخاب میکنند، زیرا زودتر به پول خواهند رسید. همچنین شرکتهای سرمایهگذاری استانی از سهام ۳۵ شرکت مشمول واگذاری بورسی تهیه میشوند، شرکتهایی که ۸۶ درصد پرتفوی سهام آنها را تشکیل دادهاند.

از طرف دیگر موضوع نقدینگی که بهدست اقشار کمدرآمد میرسد مشکل دیگری خواهد بود و این به معنی تورم افسارگسیخته است، معایب دیگر این روش وقتی شروع میشود که سهامدارانی که اطلاعات و دانش بازار سرمایه را ندارند، چه بسا با نگهداری سهام خود روزی دچار حباب بازار سرمایه شوند و به سرنوشت سپردهگذاران موسسات مالی و اعتباری دچار شوند و شاید معایب دیگر برگزاری مجامع عمومی شرکتهای مشمول واگذاری است که خود کار هرکس نیست و اعصابی آهنی میخواهد که بتواند مجامع چند میلیون نفری آنها را برگزار و مدیر انتخاب کند.

مزایا و معایب روش غیرمستقیم

در روش دوم سهام مربوط به هر سهامدار عدالت از شرکتهای مشمول واگذاری در پرتفوی شرکت سرمایهگذاری استانی باقی میماند. مردمی که تا دیروز سهامدار سهام شرکتهای تعاونی شهرستان بودند، امروز سهامدار شرکت سرمایهگذاری استانی میشوند. اقبال انتخاب این روش توسط سهامداران بهدلیل عدم دسترسی به نقدینگی لازم در این شرایط اقتصادی کشور بسیار کم است. ضمنا تبدیل این شرکتها به صندوقهای سرمایهگذاری قابل معامله یا پروژه استانی تغییر چندانی در ماهیت فعالیت این شرکتها نخواهد داشت.

ای کاش همانطور که قبلا اشاره شده بود کلیه سهامداران سهام عدالت مستقیما سهامداران شرکتهای سرمایهگذاری شده و شرکتهای سرمایهگذاری استانی تبدیل به شرکتهای سهامی عام و در بورس پذیرفته میشدند. به این ترتیب با توجه به تعداد ۳۰ شرکت سرمایهگذاری استانی نه تنها برگزاری مجامع آنها و ریسک ناشی از حباب بازار سرمایه کاهش مییافت، بلکه امکان نگهداری سهام شرکتهای سرمایهگذاری استانی توسط سهامداران بیشتر بود.