از بورس توفنده تا بورس کوبنده

- شنبه 9 بهمن 1395 ساعت 15:28

گروه اقتصادی: علیرضا باغانی* بورس

95 همه را غافلگیر کرده است.سال گذشته درست در همین روزهای زمستانی بود که بورس با

جهش سنگینی مواجه شد و بخش عمده ای از زیان های سرمایه گذاران که ظرف 2 سال از دی

92 تا دی 94 به بار نشسته بود جبران شد.

گروه اقتصادی: علیرضا باغانی* بورس

95 همه را غافلگیر کرده است.سال گذشته درست در همین روزهای زمستانی بود که بورس با

جهش سنگینی مواجه شد و بخش عمده ای از زیان های سرمایه گذاران که ظرف 2 سال از دی

92 تا دی 94 به بار نشسته بود جبران شد.به گزارش بولتن نیوز، در آن موقع همه تصور می کردند که 24 ماه خشکسالی و قحطی مداوم بورس به پایان رسیده و دوران پر رونق و با ثباتی در راه است.

در آن موقع خیلی از کارشناسان و زبدگان بازار اصل رونق بورس را مربوط به سال 95 می دانستند و اظهارنظرهای همین کارشناسان با تیترهایی همچون «بورس توفنده 95 در راه است» ، «بازار سهام پر بازدهترین بازار سال 95 است» و «بورس 95 پربازده تر از 92 خواهد بود»(بازار سهام در سال 92 به بازده میانگین 108 درصد رسیده بود) در رسانه ها و شبکه های مجازی منتشر می شد و حتی برخی از آن ها از مردم برای پیوستن به بورس توفنده 95 دعوت می کردند،اما 10 ماه از سال 95 گذشت،آن هم 10 ماه رخوت انگیز و بدون اتفاق تازه که نتیجه آن زیان میانگین حدود 3درصدی برای سرمایه گذاران بازار سهام است.

چرا زیان!؟

اما چرا بورس 95 به جای سود رویایی زیانی غیر قابل انتظار را به نمایش گذاشته است؟

به اعتقاد نگارنده شاید همین 10 ماه سپری شده از 95 را بتوان واقعی ترین دوران بورس ایران نامگذاری کرد.

بورسی که تلاش کرده منطقی باشد و به دور از هیجان!

وقتی در اقتصاد

ما خبری نیست،بیشتر کسب و کار ها راکد است،هیچ محرک با دوامی برای اقتصاد طراحی

نشده،هزینه تولید بیشتر از واردات است و از همه مهمتر به پول نقد شما 23 تا 25

درصد بازدهی و سود بدون ریسک تعلق می گیرد!چه دلیلی برای رشد بورس وجود دارد!؟

حدود دو دهه است که مسئولان سعی دارند این نظریه را اثبات کنند که بورس باوجود حضور نمایندگان 40 صنعت ویترین اقتصادی کشور است،اما هیچگاه عموم مردم و حتی بازیگران بازار سهام نتوانستند این نظریه را بپذیرند ولی حالا که بورس هیچ واکنشی به خبرهای اعلام شده در خصوص رشد اقتصادی 6 درصدی،کاهش نرخ سود سپرده به 15 درصد،بازگشت 10 هزار واحد صنعتی به چرخه تولید و ...ندارد می توان ادعا کرد بورس ما واقع گرا شده و تنها عاملی که می تواند موجب رشد با ثبات آن شود،رشد بخش واقعی اقتصاد ایران است و لاغیر!

اصلا سرمایه گذار با چه امیدی باید در بورس ریسک کند!؟به امید آوار بانک ملت که بعد از 7 ماه توقف هفته گذشته نمادش با 40 درصد زیان در بازار بازگشایی شد یا به امید کنتورسازی ایران که در زمستان 94 مثل لوبیای سحرآمیز به دلیل واگذاری یک قرارداد 1000 میلیارد تومانی ارزش سهم 10 برابر شد و کلی سهم جا به جا شد و حالا بعد از حدود یک سال مشخص شده همه سراب بوده!

واقعا به چه چیز این بورس باید دلخوش بود!؟اینقدر این بورس به سرمایه گذار زیان رسانده که همزمان با بازگشایی نماد بانک ملت که حاصل کمپین حقیقی ها برای پایان توقف نمادها در بورس بود یکی در تلگرام جمله خوبی نوشته بود«کاش بانک ملت بسته بود،حداقل 40 درصد نمی باختیم و این سهم مثل پلاسکو آوار نمی شد روی سرمان.حداقل برای پلاسکویی ها کسانی هستند که برسند به دادشان اما کسی نمی داند که مردم در سهام بانک ملت 3600 میلیارد تومان یعنی دو برابر خسارت آوار پلاسکو پول باختند!»

جولان اسناد خزانه

با این مقدمه به این نتیجه می رسیم که دوران رشدهای اساسی در بورس به پایان رسیده و دیگر نمی توان انتظار بالایی از بورس داشت به ویژه آن که اراده لازم برای جذاب سازی بورس به عنوان مقبول ترین بازار سرمایه گذاری که تزریق نقدینگی در آن سبب رونق تولید و صنعت می شود هم وجود ندارد و در این دولت بورس از تابلویی که سهام بنگاه های اقتصادی در آن معامله می شود به بازاری برای تسویه بدهی هایی دولتی تبدیل شده که بیش از 400 هزار میلیارد تومان بدهی دارد.

صحبت از اسناد خزانه است،اسناد خزانه، در زمره اوراق بهادار با نامی قرار میگیرند که بیانگر تعهد دولتها به بازپرداخت مبلغ اسمی آن ها در آینده است. اسناد خزانه از ابزارهای مالی با ماهیت بدهی بوده که بدون کوپن سود منتشر میشود و هدف اصلی آن، تامین کسری بودجه دولتهاست. اسناد خزانه اصلیترین ابزار بازار پول جهت اعمال سیاستهای پولی است و عموما با سر رسید های کوتاه مدت و حداکثر یک سال منتشر می شود.

اسناد خزانه یا Treasury bill در آمریکا به عنوان اقتصاد شماره یک دنیا و انگلیس پر کاربرد است و حتی بسیاری از تصمیمات اقتصادی در ابعاد خرد و کلان بر مبنای نرخ این اوراق و سیاست دولت در قبال این اوراق می باشد. برای مثال برای بررسی سیاست های انبساطی یا انقباضی و همچنین میزان بدهی دولت و غیره در آمارهای اقتصادی حتما این اوراق مورد توجه تحلیلگران و اقتصاددانان قرار خواهد گرفت.اکنون این اوراق در ایران با مشخصاتی مشابه اما از نوع اسلامی مورد استفاده قرار می گیرد و جذابیت آن برای سرمایه گذاران کم ریسک بیش از سایر اوراق شده است.یکی از دلایل مهم ریسک کمتر آن، دولتی بودن اوراق است چراکه خزانهداری کل کشور نیز موظف است پرداخت مبلغ اسمی اسناد خزانه اسلامی را در سررسید اوراق تعهد کند. این تعهدنامه به امضای وزیر امور اقتصادی و دارایی رسیده است از این رو اسناد خزانه اسلامی ریسک نکول نخواهند داشت.

اسناد خزانه اسلامی، اوراق بهادار با نامی است که دولت به منظور تصفیه بدهیهای خود بابت طرحهای تملک داراییهای سرمایهای با قیمت اسمی و سررسید معین به طلبکاران غیردولتی واگذار میکند. دولت با منابع مالی حاصل از فروش، بدهیها را پرداخت می کند. در ایران، دولت این اوراق را صادر و به شکل مستقیم به طلبکاران غیر دولتی واگذار میکند. دارنده اوراق درصورت نیاز به وجه نقد، این اوراق را در بازار ابزارهای نوین مالی فرابورس ایران به فروش میرساند.

اسناد خزانه توسط دولت به رقمی کمتر از قیمت اسمی به خریداران فروخته شده و در زمان سررسید به قیمت اسمی از دارندگان خریداری می شود. به عبارت دیگر اسناد خزانه اسلامی بدون سود بوده و هیچگونه پرداخت میان دورهای تحت عنوان سود نخواهند داشت و سرمایهگذاران از مابهالتفاوت قیمت خرید اوراق و ارزش اسمی دریافتی آن در سررسید، منتفع خواهند شد. مبلغ اسمی در سررسید به آخرین دارنده پرداخت خواهد شد و با توجه به قابل معامله بودن این اوراق، دارنده آن می تواند تا زمان سررسید از مابه التفاوت قیمت خرید و فروش این اوراق، سود کسب کند.

با توجه به ساختار تنزیل یافته این اوراق طبیعتا هرچه به سررسید نزدیک میشویم، قیمت اسناد خزانه اسلامی به قیمت اسمی آن نزدیکتر میشود، علاوه بر این با افزایش نرخ بازده مورد انتظار بازار، قیمت بازاری اسناد خزانه اسلامی کاهش خواهد یافت.این اوراق که به پشتوانه قانون توسعه ابزارها و نهادهای مالی منتشر شده به دلیل آن که در سال 95 در حجم بالایی توسط دولت مورد استفاده قرار گرفته توانسته به رقیبی جدی برای بورس تبدیل شود.جدول زیر نشان می دهد که اسناد خزانه سود بدون ریسک بالایی را به سرمایه گذاران می دهد:

در واقع دولت با انتشار 37 هزار میلیارد تومان اسناد خزانه و سایر اوراق مالی که سود فاقد ریسک بالایی به خریداران می دهد از پیگیری های مکرر پیمانکاران در تسویه مطالبات راحت شده،اما ریسک خود را به شدت بالا برده است چرا که در سررسید مشخص شده باید با نرخ بالایی این اوراق بازخرید شود آن هم با سود بالا و از طرفی این اوراق حاشیه نشینی بازار سهام را بالا برده است.زمانی فقط مردمی که با بازار آشنایی نداشتند پول خود را در بانک به امید دریافت سود بدون ریسک سرمایه گذاری می کردند اما اکنون شواهد موجود نشان می دهد که 150 هزار میلیارد تومان نقدینگی نزدیک بورس به بازار اسناد خزانه یا اوراق مشارکت و صندوق های سرمایه گذاری با درآمد ثابت سوق پیدا کرده است.

نمودار زیر وضعیت بازدهی اوراق با درآمد ثابت در بورس را به شکلی دیگر به نمایش گذاشته است:

ماجرای نا تمام پتروشیمی ها!

محمد رضا نعمت زاده را که می شناسید،وزیر صنعت،معدن و تجارت را می گویم.همان که پس از بهبود تمام و کمال وضعیت صنعت کشور حالا فقط نگران حضور پتروشیمی ها در بورس کالاست و البته گران رسیدن مواد پتروشیمی به صنایع پائین دستی.مداخله های نعمت زاده در حوزه پتروشیمی ها و حتی نرخ خوراک گاز واحدهای پتروشیمی،سبب شد تا در دی ماه امسال وزیر نفت در مخالفت با تصویب ساز و کار جدید برای تعیین نرخ خوراک گاز پتروشیمی ها از دخالت نعمت زاده در این موضوع انتقاد کرده و بگوید:بنده مسئول پتروشیمی هستم و آقای نعمت زاده هیچ مسئولیتی ندارد!

اما تنها چند روز پس از این ماجرا نعمت زاده که دخالت خود در ماجرای خوراک را کارساز ندیده بود دست به قلم شد تا در مقام مخالف به اصطلاح گرانی مواد پتروشیمی در بورس ایفای نقش کند.

اما

چند سوال اساسی فکر نگارنده را به خود مشغول کرده،به ویژه این که سعی کردم با بررسی

آمار ، دلیلی منطقی برای مداخلات مکرر جناب وزیر در امور نفت و پتروشیمی ها پیدا

کنم.بد نیست بدانید در سال 94 از 25 میلیون تن فروش داخلی پتروشیمی ها فقط 2.8 میلیون

تن در بورس معامله شده است،یعنی 11 درصد.در 9 ماهه اول امسال هم از 20 میلیون تن

فروش خالص صنعت پتروشیمی تنها 2.7 میلیون تن یعنی معادل 13 درصد در بورس معامله

شده است.75 درصد کل تولیدات پتروشیمی ها هم که صادر می شود و این صادرات هم دخلی

به بورس ندارد.

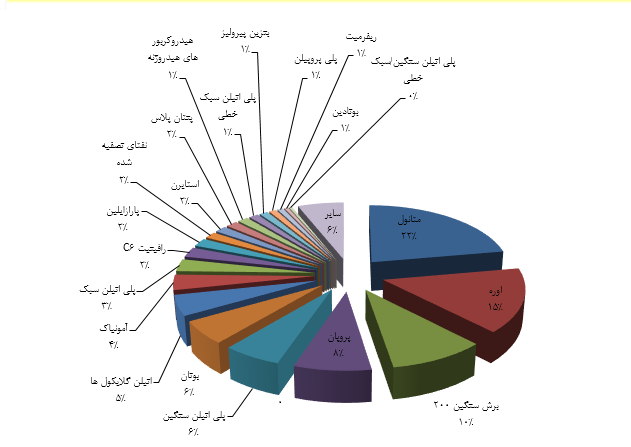

نمودار

فوق نشان می دهد،بیش از 75 درصد حجم صادرات محصولات پتروشیمی در سال 95 جزء کالاهای

مورد معامله در بورس کالا یا پرمعامله در بورس نیست.

جدول فوق هم نشان می دهد که 34 شرکت پتروشیمی چقدر در بورس محصول می فروشند و همان طور که مشاهده می شود بیشتر محصولات شرکت ها صادر می شود.

حال مشکل نعمت زاده چیست؟آیا او هم دلواپس شده!؟بیشتر محصولات که صادر می شود.از فروش داخلی هم که فقط 13 درصد در بورس انجام می شود.طبق مقررات و مصوبه مورخ 29 شهریور ماه 95 هم کلیه تولیدکنندگان جهت فروش در داخل ملزم هستند به جز در موارد خاص، تمامی محصولات پتروشیمی خود را با رعایت مقررات مربوطه در بورس کالا عرضه کنند.پتروشیمی ها هم که در حوزه مسئولیت آقای نعمت زاده نیست؟پس چرا آقای وزیر این قدر جوش پتروشیمی ها را می زند،خدا کند ماجرا فقط مربوط به عبور ایشان از سن بازنشستگی باشد.راستی چرا وزیر همیشه نگران پتروشیمی ها ، درباره نحوه فروش ارز این صنعت در بازار حرفی نمی زند.اگر نمی دانید بدانید صنعت پتروشیمی پس از دولت بیشترین منابع ارزی را در اختیار دارد و ارز در اختیار این صنعت 12 میلیارد دلار تخمین زده شده است.حال جناب وزیر که همه امور به او مربوط است چرا درباره فروش ارز این صنعت چیزی نمی گوید؟چرا پتروشیمی ها دوست ندارند بورس ارز در کشور راه اندازی شود؟آقای نعمت زاده اتفاقا این یک مورد مستقیما به شما مربوط است،مگر شما عضو شورای عالی بورس نیستید!؟

در بازار سهام چه خبر بود؟

در هفته نخست بهمن ماه شاخص بورس از 79.382 تا 78.049 واحد نوسان داشت و 1.68 درصد افت کرد و شاخص فرابورس هم یک درصد منفی بود.

جدول زیر روایتگر تغییرات در متغیر مهم ارزش معاملات در هفته های معاملاتی چند ماه گذشته و اخیر است:

|

ارزش کل معاملات بورس و فرابورس بانضمام اوراق مشارکت |

ارزش معاملات خرد بورس و فرابورس |

||

|

هفته اول شهریور |

1.516 میلیارد تومان |

هفته اول شهریور |

613 میلیارد تومان |

|

هفته دوم شهریور |

1.344 میلیارد تومان |

هفته دوم شهریور |

548 میلیارد تومان |

|

هفته سوم شهریور |

893 میلیارد تومان |

هفته سوم شهریور |

467 میلیارد تومان |

|

هفته چهارم شهریور |

1.781 میلیارد تومان |

هفته چهارم شهریور |

465 میلیارد تومان |

|

هفته اول مهر |

1.647 میلیارد تومان |

هفته اول مهر |

835 میلیارد تومان |

|

هفته دوم مهر |

1.863 میلیارد تومان |

هفته دوم مهر |

1.211 میلیارد تومان |

|

تجمیع هفته سوم و چهارم مهر |

2.656 میلیارد تومان |

تجمیع هفته سوم و چهارم مهر |

1.010 میلیارد تومان |

|

هفته اول آبان |

3.391 میلیارد تومان |

هفته اول آبان |

1.146 میلیارد تومان |

|

هفته دوم آبان |

1.859 میلیارد تومان |

هفته دوم آبان |

1.183 میلیارد تومان |

|

هفته سوم آبان |

2.355 میلیارد تومان |

هفته سوم آبان |

987 میلیارد تومان |

|

هفته چهارم آبان |

2.990 میلیارد تومان |

هفته چهارم آبان |

982 میلیارد تومان |

|

هفته اول آذر |

1.408 میلیارد تومان |

هفته اول آذر |

514 میلیارد تومان |

|

هفته دوم آذر |

1.181 میلیارد تومان |

هفته دوم آذر |

478 میلیارد تومان |

|

هفته سوم آذر |

2.280 میلیارد تومان |

هفته سوم آذر |

891 میلیارد تومان |

|

هفته چهارم آذر |

1.866 میلیارد تومان |

هفته چهارم آذر |

615 میلیارد تومان |

|

هفته پنجم آذر |

1.282 میلیارد تومان |

هفته پنجم آذر |

346 میلیارد تومان |

|

هفته اول دی |

1.811 میلیارد تومان |

هفته اول دی |

485 میلیارد تومان |

|

هفته دوم دی |

2.178 میلیارد تومان |

هفته دوم دی |

453 میلیارد تومان |

|

هفته سوم دی |

1.245 میلیارد تومان |

هفته سوم دی |

441 میلیارد تومان |

|

هفته چهارم دی |

2.306 میلیارد تومان |

هفته چهارم دی |

650 میلیارد تومان |

|

هفته اول بهمن |

1.661 میلیارد تومان |

هفته اول بهمن |

597 میلیارد تومان |

*روزنامه نگار اقتصادی و

کارشناس بورس